IT企業が気を付けたい

バックオフィス業務の種類と特徴

時代の先端を行くIT業界ですが、常に最新の情報や技術への対応が欠かせません。

IT業界にまつわる会計・税務、設備投資、資金調達、労務などのバックオフィス

の特徴について簡潔に説明していきます。

ソフトウェアの会計・税務

IT業界での会計・税務で気を付けるポイントとしては、まずソフトウェアに関するものがあります。原則としてソフトウェアは無形固定資産に分類され、減価償却を通じて毎年度の費用になります。

しかし、ソフトウェアも販売目的、自社利用目的、研究開発目的などの実態に応じて、会計・税務上の取り扱いが異なります。例えば、ソフトウェアの取得価額を決めるにあたり、次の費用については取得価額に含めなくてもよいとされています。

イ.製作計画の変更等により、いわゆる仕損じがあったため不要となったことが明らかであるものに係る費用

ロ.研究開発費(自社利用のソフトウエアについては、その利用により将来の収益獲得又は費用削減にならないことが明らかであるものに限ります。)

ハ.製作等のために要した間接費、付随費用等で、その合計額が少額(その製作原価のおおむね3%以内の金額)であるもの

(出典:国税庁 HPソフトウエアの取得価額と耐用年数)

つまりソフトウェアは原則は無形固定資産という取り扱いですが、一定の研究開発目的のものについては無形固定資産とせず、研究開発費として費用計上することができます。

また、無形固定資産としたソフトウェアの耐用年数についても次のような分類がされています。

-

「複写して販売するための原本」又は「研究開発用のもの」・・・3年

-

「その他のもの」・・・5年

このようにソフトウェアを購入した際に、利用目的などの実態を把握し、適切な会計処理や税務処理をする必要があります。

IT関連の設備投資と補助金

IT企業が市場での競争力を確保するには、ソフトウェアを始めとした各種システム投資が不可欠です。収益確保のために先行投資が必要となり、資金繰り面でも検討が必要でしょう。

設備投資にあたっては補助金制度や税制優遇措置を利用することで、資金面での負担を軽減させることができます。

例えば補助金制度は、大きなものでは「ものづくり補助金」という補助金制度があり、採択された場合、最大で1,000万円の補助金を受け取ることができます。

また、税制優遇措置には「経営力向上設備」と呼ばれる、生産性を高める設備を取得した場合に税制優遇を受けられる制度などがあります。

この税制優遇とは企業の規模にもよりますが、取得した固定資産を早期に償却して費用化し、節税効果を期待する「特別償却」と、固定資産の価額のうち一定額を税額から差し引く「税額控除」があります。

このように設備投資を後押しする制度が存在する一方で、これらの申請には当然ながら行政による審査があります。申請書類の用意には周到な準備が必要となり、自ら行う場合には会社の業務を圧迫する恐れもあります。また補助金については他企業との競争もあり、申請したものの採択されないことも珍しくありません。

そこで補助金制度や税制優遇の制度に実績のある税理士に申請を依頼することで、自社の業務負担を増やさず、より確実に申請を通すことが期待できます。

(法令の根拠:租法42の12の4)

IT業界の労務

周知のようにIT業界を取り巻く技術革新のスピードは大変速いです。顧客ニーズに合致するサービスを提供するためには常に最新の技術ノウハウを獲得するとともに、エンジニアの採用・育成が不可欠となっています。したがって優秀なエンジニアの獲得と継続雇用が重要であり、時として人件費などの支出が拡大する可能性もあります。

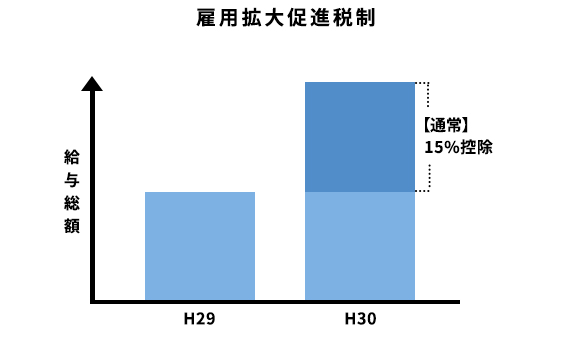

このような人件費の拡大に対しては、「雇用拡大促進税制」という、継続して雇用している人材の給与が上昇した場合、一定の要件に合えば税額を控除できる制度があります。

この「雇用拡大促進税制」は増加した部分の人件費のうち15%から最大25%を税額控除することができます。非常に便利な制度ですが、適切な計算と税務申告書への記載が必要となります。そこで給与データについて税理士と連携することで、要件に合致すれば適切に税額控除を受けることができます。

(法令の根拠:租法42の12の5)

資金調達

以上のように設備投資や人材確保の面で先行投資が求められるため、IT企業は適切な資金調達が必要となります。資金調達には大きく分けて融資とベンチャーキャピタルを利用した資本強化があります。

融資は金融機関からの借入を指しますが、創業間もない企業は実績が乏しく、銀行から融資を受けるには難しい場合があります。

そこで日本政策金融公庫の創業融資を利用するのがおすすめです。公的な金融機関である日本政策金融公庫であれば、中小零細企業を応援する姿勢が強く、創業間もない企業でも融資を受けることができます。

創業融資を受ける場合は創業計画書の提出などが必要です。企業の社長が自ら作成することも可能ですが、融資支援に実績のある税理士に協力してもらうことでより魅力的な創業計画書を作り、融資を実現しやすくなります。

ベンチャーキャピタル(以下「VC」)を利用する場合ですが、こちらはVCの投資を受けることによる資本の強化となります。融資と異なり返済や利息が生じない点や、VCが経営支援を行うため経営スピードが上がる点がメリットです。

一方でVCが経営に関して大きな影響力を持つ側面もあります。VCは最終的に株式を売却することによって大きなリターンを得ることが目的ですので、株式上場に対する圧力や、上場が叶わない場合には他社との合併なども想定されます。

法務(情報資産の管理と法的規制)

IT企業が留意しなければならない法務については大きくわけて2つあります。

1つは情報資産の管理、もう1つは法的規制です。

IT企業はサービスによっては多くの企業情報や個人情報を取り扱います。

これらの適切な管理・保護が求められるとともに、運用を誤った場合には社会的信用を大きく失うリスクが存在します。

また法的規制についてですが、例えばITと金融が結びついた、いわゆる「フィンテック」を事業領域とする場合については

「電子決算等代行業者」や「貸金業者」などの許認可を金融庁に対して申請しなければならない場合があります。

ITのわからない税理士も多い!?

IT企業に限らずバックオフィスの力強い味方となってくれるのが税理士です。税理士=税金や経営相談のスペシャリストと考える人も多いのではないでしょうか?

実は税理士の中には税務全般の知識はあっても、IT業界のビジネスについて知識の薄い人も多く、そういった税理士に依頼すると税金などでトラブルの元となることもあります。

これは税理士の高齢化に伴い、高齢の税理士がIT業界の動向にキャッチアップできないことに起因します。

税理士の平均年齢は60歳を超えると言われています。これには3つの理由があり、

①税理士の中には国税OBがいる

②税理士試験の合格者の年齢構成

③税理士に定年がない

これらの要素によります。

税理士は基本的に税理士試験を合格する必要がありますが、税務署の職員で23年又は28年以上勤務した者は税理士試験が免除され、税理士となることができます。そのため、国税庁や税務署を勤め上げて定年後に税理士となる職員が少なくありません。これがいわゆる国税OBと呼ばれる人々です。国税OBには独自の経験がありますが、高齢ゆえにITリテラシーは高くない人も多いです。

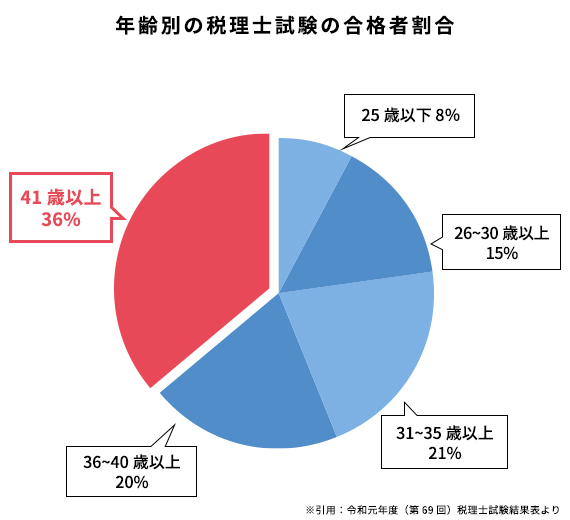

次に税理士試験の合格者の年齢構成を見てみましょう。税理士試験は5つの試験に合格する必要があり、1年に1つの試験を合格するだけでも難しく、試験突破までに何年もかかるのが通常です。そのため、試験合格者のうち、36%が41歳以上という構成になっています。

さらに税理士には定年がなく、70歳を超えてもなお現役で働く税理士は珍しくありません。

このように高齢化が顕著な税理士業界においては、税理士は誰でも良いというわけではなく、きちんとIT業界を理解した税理士を選ぶ必要があるといえます。

ぜひITに強い税理士と顧問契約を

以上のようにIT業界をとりまくバックオフィスについて概要をお伝えしてきました。IT業界は特に事業スピードが速く、予備知識がないと事業内容を理解するのに時間がかかることもあります。

IT業界の知識が豊富な税理士を顧問にすることで、例えば新たな事業を始めたいと思ったときに、事業内容をきちんと理解してもらったうえで、適切な税務オプションの提案を受けることができます。

さらに資金繰りや補助金申請などの経営相談に関しても力強い味方となってくれます。

ぜひITに強い税理士をアドバイザーに迎え、事業を加速させていきましょう。

ITに強い税理士を紹介します

SHIRIIZEは厳しい審査に通過した経営者を本気で支えられる税理士だけを厳選してご紹介いたします。

さらに最初の2ヶ月間を「トライアル期間」として、顧問料を半額でご利用いただけます。無料の税理士紹介サービスSHIRIIZEへぜひお問い合わせください。

【免責事項】

本ページに記載している事項は令和2年10月時点の法令にしたがって記載しております。

記載内容については慎重に検討をしておりますが、内容を実践したことにつき被った損害については弊社は一切の責任を負いかねます。

トライアル期間

トライアル期間