飲食業の会計・税務の特徴

人の空腹だけでなく、心も満たす食事。美味しい食事や楽しい場を提供する飲食 業は、身近で夢のあるビジネスである一方で、原価管理などを始めとした、経営 上の工夫が求められます。

この記事では個人事業主を中心に、飲食業を行うにあたり気を付けたい会計や バックオフィスのポイントについて説明していきます。

税理士を選ぶコツ①あなたの業種に詳しい税理士を選ぶ

飲食業で重視される会計数値はたくさんありますが、ここでは特に重要な原価率、人件費対売上高比率、一坪当たり売上高について説明します。

なぜこれらが重要かというと、飲食業において大きなコストとなるのが食材(原価)、給与(人件費)、地代家賃だからです。

これらの重要なコストが売上に対してどのような割合や値となっているかで、その事業が儲かっているのかがわかります。

仮に数値が異常である場合は、その原因と対策をより細かく検証していくことになります。

原価率

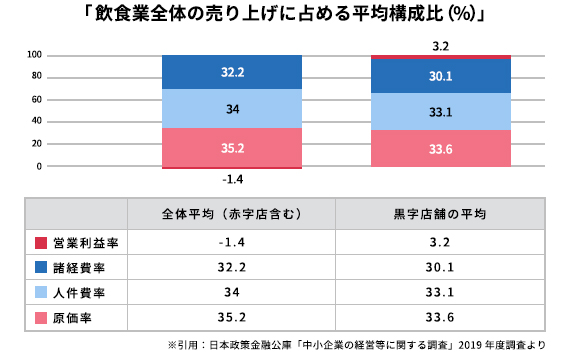

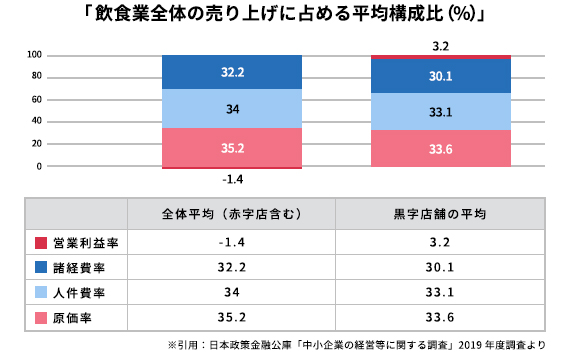

原価率とは食材や飲料などの原価が売上に占める割合です。日本政策金融公庫の調査(※)によると、調査対象となった飲食業全体での平均原価率は35.2%(赤字店も含む)、このうち黒字の店の平均原価率は33.6でした。これは日本料理店や寿司屋など様々な業態のひとまとめにした数字ですので、業種ごとに原価率は多少変動します。例えばうどん、お好み焼きなどの「粉もの」は一般に原価率が低くなる傾向です。

しかしながら飲食業全体を見たとき、原価率は30%台前半とするのが一つの目安といえます。

人件費対売上高比率

飲食店の多くはホールと厨房で分業するため、人を雇用する必要があります。人件費対売上高比率は売上に占める人件費(給与、賞与、社会保険料、福利厚生費など)の割合を指します。参考までに日本政策金融公庫の調査(※)によると調査対象となった飲食業全体での平均の比率は34.0%(赤字店も含む)、このうち黒字の店の平均比率は33.1%でした。

人件費対売上高比率が高すぎる場合は無駄な人件費を払っている可能性があります。3人で回せるところを4人でやっている、などの原因がありますので、スタッフのシフトを見直す必要があります。また、忘年会シーズンなどの繁忙期は派遣を利用するなど、一時的に人件費コストが増大することもあります。

また、事業者によっては「人時生産性」といって、「1時間あたり1人の従業員がいくら稼ぐのか」という、より細かい数値を管理するところもあります。それほどまでに飲食業に占める人件費の重要度は高く、各店の管理課題といえます。

一坪当たり売上高

地代家賃が飲食業にとって大きなコストであることはすでに述べました。一坪(約3.3㎡)あたりいくらの売上が出ているのかを見ることで店舗の収益性を測ることができます。

一坪当たり売上高は売上高÷店舗床面積(㎡)×3.3で計算することができます。 日本政策金融公庫の調査(※)によると調査対象となった飲食業全体(赤字店含む)での一坪あたり売上高平均は通年で2,157千円、黒字の店舗での一坪当たり売上高平均は2,480千円でした。

あくまでこの数値は参考で、実際は支払う地代家賃とのバランスを見ることになります。

黒字の飲食店の営業利益の平均は3.2%

日本政策金融公庫の調査(※)によると飲食業全体での営業利益率の平均はマイナス1.4%、このうち黒字の飲食店での営業利益率の平均は3.2%でした。飲食店全体での平均営業利益率がマイナスというのは厳しい事実と言えるでしょう。先ほどお伝えした原価・人件費などの管理をきちんと行い、適切なコスト管理を行い、黒字化を実現することが求められます。

またこれらの数値管理については税理士などの専門家にアドバイスを求めることも有効なアプローチです。

税理士を選ぶコツ②会社の成長段階を見極める

飲食業で重要なのが現金の管理です。毎日の売上現金はなるべく店舗に残さず、翌日には銀行に預けるようにしましょう。

毎日入金することで日々の現金売上が通帳に表示されて見やすいですし、盗難や横領などのリスクを最小化できます。

また、現金決済に加えて、クレジットカードやバーコード決済といった、キャッシュレス決済の導入も検討しておきましょう。

数%の決済手数料がかかるデメリットはありますが、現金管理のリスクを下げられるのと、POSレジとの連動で会計処理が楽になるメリットがあります。また、決済会社や政府系のキャンペーンなどに乗じたプロモーションから収益を得られることもあります。

個人事業主が納める税金の種類

個人事業主が納めることとなる税金については次のものが挙げられます。

- 所得税:店舗経営で得た売上金にかかる税金で、確定申告をして国に納めます。

- 事業税:課税所得が290万円以上の人にかかる税金で、都道府県に納めます。飲食店は税率5%。確定申告をもとに納税額の通知がきます。

- 住民税:都道府県民税と市区町村民税を両方合わせた税金。確定申告をすると通知が来ます。

- 消費税:基本的に消費税は売上の際に客から預かった消費税から、仕入先などに支払った消費税を差し引いた残りを納めます。消費税を納める義務があるかどうかの判断は、「2年前の売上高が合計1,000万円を超えるか」で行われるため、原則として開業から2年間は納める必要がありません。

必要な会計処理

次に飲食店が行うこととなる日々の経理処理については次のものがあります。

毎日やること

・閉店後のレジ締め作業:

売上の修正と現金残高が適正かのチェック。

・請求書の整理:

受け取った請求書などは帳簿作成に備えて整理・保存しておきます。

・売上の集計:

レジや券売機を通じてその日の売上を集計します。POSレジなどであればデジタルで売上が管理されるので、集計が楽になります。

・レジ内の現金の管理:

盗難や横領の予防のために現金は早めに口座に入れます。

毎月やること

・売上の集計:

レジや券売機を通じてその月の売上を集計します。POSレジなどであればデジタルで売上が管理されるので、集計が楽になります。

・会計帳簿の月次締め作業:

全ての売上・経費を会計ソフトに入力し、月の利益を確定させます。原価や人件費などの経費と売上のバランスなども確認し、経営に異常がないか確認します。

年に1度の確定申告

飲食店が年に1度やる必要があるもので、最も大事なのが確定申告です。

自身で行うことも出来ますが、税理士に依頼することで事務負担を軽減し、なおかつ税金に関するアドバイスも受けることができます。

経理関係はどこまで税理士に依頼するか

上記の経理処理のうち、税理士に依頼することができるのは「会計帳簿の月次締め作業」と「確定申告」です。

「会計帳簿の月次締め作業」は毎月行うことですので、自分でやる場合には事務負担が生じます。最近は会計ソフトも進化しており、以前より負担が軽くなりましたが、それでも書類の整理などを含めると、記帳には1か月で10~20時間はかかります。

稼いで、稼いで、お店を守って、大きくしていく。

事業主が経理作業で何時間も使うのはあまり生産的ではありません。

そこで税理士と顧問契約を結び、記帳業務を依頼することで時間を節約し、集客やメニュー開発などの本業に充てることができます。

一方で、税理士への報酬を節約したい場合は自分で記帳し、内容のチェックだけ依頼するということもできます。自身の事務負担は増えますが、その分料金を値下げできます。

記帳なしの月額顧問料は2~5万円程度が相場で、記帳も依頼するとこれに1~3万円がプラスされます。確定申告についてはこれに別途料金が加わり、月額顧問料の3~5 か月分程度が相場となります。

毎月の顧問契約を税理士と結ばずに、確定申告だけ依頼することもできますが、あまり歓迎されません。確定申告は絶対の期日があるので税理士にはかなりのプレッシャーのかかる仕事です。今までお付き合いのない「一見さん」は、想像以上に事務負担がかかることもあり、断る税理士もいます。

なるべく税理士とは毎月の顧問契約を結んで、経理の指導を受けたり、相談に乗ってもらうなどの付き合いを継続するのが望ましいです。

事業が大きくなったら法人成り

飲食業が軌道に乗り、収益が順調に出始めるようになったら個人事業から法人成りすることを検討してみましょう。

個人事業主が課される所得税は累進課税制度(儲かる人ほど税率が高い)ですので、

令和2年時点では最高で45%の税率が課されます。

一方で法人に課される法人税は令和2年においては所得800万円までは15%、所得800万円を超える部分については23.2%の税率が課されます。法人税は税率が一定ですので、利益が大きい場合は個人より法人のほうが税負担が少なくなります。

では所得がいくらのときに法人成りしたほうが良いかというと、一概には言えませんが、所得が500万円を超えたあたりから考え始めることが多いようです。

その人の実情にあった税金のシュミレーションが必要となりますので、税理士へご相談ください。

法人が納める税金の種類

法人が納めることとなる主な税金は以下のようなものがあります。

- 法人税:年間の利益にかかる税金で、確定申告をして国に納めます。

- 事業税:同じく年間の利益にかかる税金で、都道府県に納めます。個人の事業税と異なり自ら計算して申告する必要があります。

- 住民税:都道府県民税と市区町村民税をそれぞれ申告する必要があります。

- 消費税:消費税を納める義務があるかどうかの判断は、「2年前の売上高が合計1,000万円を超えるか」で行われます。仮に個人事業主のときに納税義務があったとしても、法人成りしたときは個人とは別に、新たに法人として判定しますので、原則として開業から2年間は納める必要がありません。

飲食業の設備投資と補助金

飲食店が新店舗を開業するには、内装工事や厨房機器を始めとした投資が不可欠です。収益確保のために先行投資が必要となり、資金繰り面でも検討が必要でしょう。

飲食店での設備投資にあたっては補助金制度や税制優遇措置を利用することで、資金面での負担を軽減させることができます。

例えば補助金制度は、大きなものでは「ものづくり補助金」という補助金制度があり、採択された場合、最大で1,000万円の補助金を受け取ることができます。

このように設備投資を後押しする制度が存在する一方で、これらの申請には当然ながら行政による審査があります。申請書類の用意には周到な準備が必要となり、自ら行う場合には会社の業務を圧迫する恐れもあります。また補助金については他企業との競争もあり、申請したものの採択されないことも珍しくありません。

そこで補助金制度や税制優遇の制度に実績のある税理士に申請を依頼することで、自社の業務負担を増やさず、より確実に申請を通すことが期待できます。

(法令の根拠:租法42の12の4)

飲食業の労務

人気店となるためには優秀な店舗スタッフの獲得と継続雇用が重要であり、時として採用費や人件費などの支出が拡大する可能性もあります。

このような人件費の拡大に対しては、「雇用拡大促進税制」という、継続して雇用している人材の給与が上昇した場合、一定の要件に合えば税額を控除できる制度があります。

この「雇用拡大促進税制」は増加した部分の人件費のうち15%から最大25%を税額控除することができます。非常に便利な制度ですが、適切な計算と税務申告書への記載が必要となります。そこで給与データについて税理士と連携することで、要件に合致すれば適切に税額控除を受けることができます。

(法令の根拠:租法42の12の5)

資金調達

以上のように設備投資や人材確保の面で先行投資が求められるため、飲食業は時には融資による資金調達が必要となります。しかし資金力のない個人事業主は銀行から融資を受けるには難しい場合があります。

そこで日本政策金融公庫の創業融資などを利用するのがおすすめです。公的な金融機関である日本政策金融公庫であれば、個人事業主や中小零細企業を応援する姿勢が強く、個人事業主でも融資を受けることができます。

創業融資を受ける場合は創業計画書の提出などが必要です。事業主が自ら作成することも可能ですが、融資支援に実績のある税理士に協力してもらうことでより魅力的な創業計画書を作り、融資を実現しやすくなります。

税理士を身近なアドバイザーに迎えよう

個人事業主や会社の社長は自身の事業の成長が楽しみである一方で、責任が重く、孤独な側面もあります。

ビジネスのスキルはあっても経営や税金を始めとしたバックオフィス業務に弱い事業主も少なくありません。

「あぁ困った!こんなときどうしたら・・・?」

と慣れない業務に困惑することもあるでしょう。

経験豊富な税理士は今まで飲食店の成長を何社も見守ってきており、経営のノウハウが蓄積されています。

税理士と顧問契約を結ぶ、ということは単なる経理や税金を任せるというだけでなく、経営に関する相談役を得るという意味があります。

ご自身の夢の詰まった飲食店を守り、発展させるためにもぜひ税理士の知識・経験を経営の隠し味に加えていきましょう。

飲食業に強い税理士を紹介します

SHIRIIZEは厳しい審査に通過した経営者を本気で支えられる税理士だけを厳選してご紹介いたします。

さらに最初の2ヶ月間を「トライアル期間」として、顧問料を半額でご利用いただけます。無料の税理士紹介サービスSHIRIIZEへぜひお問い合わせください。

【免責事項】

本ページに記載している事項は令和2年10月時点の法令にしたがって記載しております。

記載内容については慎重に検討をしておりますが、内容を実践したことにつき被った損害については弊社は一切の責任を負いかねます。

トライアル期間

トライアル期間